- Accueil

- >

- Météo des marchés

- >

- Météo des marchés – N°03-2024

Les marchés financiers pris en étau par les taux !

Le patron de la Réserve fédérale, Jerome Powell, a beau se montrer confiant dans la capacité de la Fed à appuyer sur le bouton de la baisse des taux directeurs cette année, les marchés financiers, eux, sont en proie au doute.

Quelle vision macroéconomique ?

Du côté des deux grandes banques centrales occidentales, l’ordre des choses est le plus souvent le même : la Réserve fédérale américaine (FED) donne le tempo et la Banque centrale européenne (BCE) suit avec plus ou moins de retard et plus ou moins de vigueur. Les dernières statistiques de l’inflation américaine qui ont été publiées (+ 3,8 % sur un an pour les prix à la consommation core, c’est-à-dire hors éléments volatils que sont les prix de l’énergie et des denrées alimentaires) ont retardé l’échéance du basculement vers la baisse des taux. Désormais, l’indicateur Fed-Watch du CME, baromètre des anticipations des investisseurs sur l’évolution des taux d’intérêt, n’accorde plus qu’une probabilité de 24 % à un geste de la banque centrale américaine lors de sa réunion du 12 juin. C’était près de 70 % il y a un mois ! Et, toujours selon cet indicateur, il ne devrait pas y avoir plus de deux baisses de taux d’ici à la fin de l’année aux Etats-Unis … D’autant que la situation est compliquée par le contexte électoral. Traditionnellement, la Fed rechigne à agir à proximité de l’échéance présidentielle, de peur d’être taxée de vouloir favoriser un candidat. Du côté de la BCE, la trajectoire semble désormais tracée. Si elle ne l’a pas dit explicitement lors de sa conférence de presse, Christine Lagarde, la présidente de la BCE, l’a pensé (et sous-entendu) si fort que tout le monde anticipe une première baisse de taux dès le 6 juin prochain. Il est vrai que celle-ci apparaît plus naturelle sur notre rive de l’Atlantique, où l’inflation décroît et où la croissance est faiblarde. Un tableau bien différent de celui qui se dessine aux Etats-Unis.

La France décline, mais pas nos fleurons industriels. Au point que le Cac 40 a terminé le trimestre sur un nouveau record historique, à plus de 8.200 points. Au total, 40 % des valeurs du Cac 40 sont à des niveaux record ou à moins de 10 % de leur plus-haut. Au cours de ce premier trimestre, très positif également à Wall Street où le S&P 500 et le Nasdaq ont gagné chacun plus de 9 %, les investisseurs ont également fait le tri. Si Nvidia s’est envolé de 82 % en trois mois, Tesla a chuté de 28 %, faute de croissance de ses revenus.1974 a été la dernière année de prospérité, marquée par un ultime budget excédentaire de 8,5 milliards de francs, soit 6,7 milliards d’euros d’aujourd’hui. Cinquante ans plus tard et cinquante années de déficits publics consécutifs, nous arrivons tristement, en 2023, à un budget déficitaire de 154 milliards, qui nourrit une dette publique obèse, dépassant 3.100 milliards d’euros.

Quelle interprétation des marchés financiers ?

Sur le plan boursier, ces différentes évolutions divergentes de politiques monétaires de la FED et de la BCE pourraient favoriser les marchés européens face aux places américaines, même si nous sommes globalement prudents en ce moment à l’égard des actions (dans nos perspectives pour la fin du semestre), avec un repli du Cac 40 par rapport au niveau actuel. Les chiffres d’affaires ou les résultats trimestriels, dont les publications commencent, pourraient porter la trace d’une économie en faible croissance, tandis que les risques géopolitiques se renforcent, avec les menaces iraniennes qui font craindre des ruptures d’approvisionnement, et, par ricochet, une flambée des prix du brut, synonyme de potentiel regain d’inflation. Par ailleurs, la saisonnalité n’est pas favorable (mai et juin sont, statistiquement, des mois négatifs en Bourse), et le Cac 40 vient d’aligner, entre novembre et mars, cinq mois consécutifs de hausse, une performance qui reste relativement exceptionnelle. Depuis 2007, ce n’est arrivé qu’une fois, avec sept mois dans le vert entre février et août 2021. Mécaniquement déjà, la distribution des dividendes dans quelques semaines va peser sur le niveau de l’indice mais, bien sûr, pas sur la valeur du portefeuille des actionnaires qui percevront le montant de ces dividendes.

Point de vue d’Axyne Finance et comment agir ?

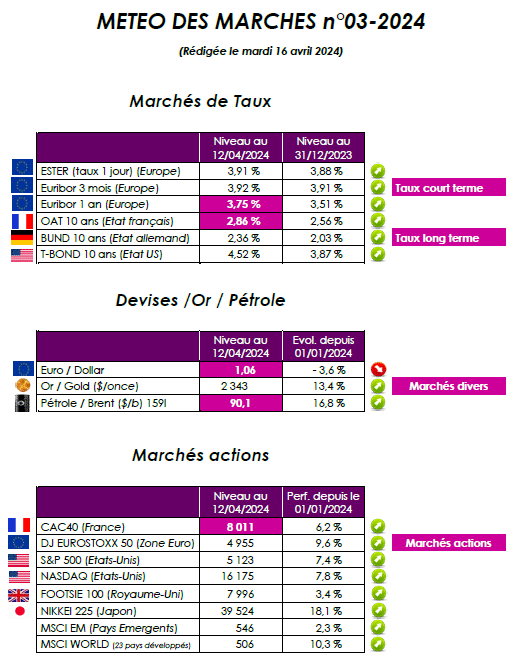

Dans cet environnement économique et financier, nous conservons toujours une position prudente et sélective. Si les investisseurs sont si avides d’actifs risqués (actions, …), c’est qu’ils parient sur la fin des politiques monétaires restrictives des deux côtés de l’Atlantique. Or, rien n’est encore inscrit dans le marbre. Loin de là. En effet, le mouvement de hausse récent du Cac 40 s’explique uniquement par la progression d’une dizaine de très grandes valeurs, alors que le reste du marché n’a pas fait grand-chose. Cela rend la tendance fragile, d’autant que le mouvement haussier a été fort depuis cinq mois et qu’il n’a pas été interrompu par aucune phase de consolidation. Il serait donc logique qu’au moins une pause intervienne ces prochains mois, d’autant que le début de la saison de distribution des dividendes va démarrer et qu’elle aura mécaniquement un effet négatif sur l’indice Cac 40. En moyenne, le Cac 40 s’apprécie de 7 % par an. Après le beau parcours déjà réalisé depuis le début de l’année (cf tableau ci-dessus), nous ne pensons pas à une envolée significative du Cac 40.

Toute notre équipe et nous-même restons bien évidemment à vos côtés, pour vous accompagner.

Eric BORIAS / Laurent CORNET